アラサー会社員の2020年12月資産運用実績の公開、今後の計画を以下に記載致します。

目標

資産運用の目標は以下になります。

- 10,000,000円の資産構築:2023年までに達成する事を目指しております。

- 配当金の平均50,000円/月(600,000円/年):2025年までに達成する事を目指しております。

現在

2020年12月時点の運用実績は以下になります。

- 現金:1,552,000円

- 仮想通貨:487,000円/1,200,000円投資(合計-713,000円)

- 積立NISA:418,000円/400,000円投資(合計+18,000円)

- 米国株:370,000円/362,000円投資(合計+8,000円)

→合計:2,827,000円(10,000,000円まで残り7,173,000円)

12月は2018年3月より運用しておりましたWealthNaviを全額出金(全売却)しております。

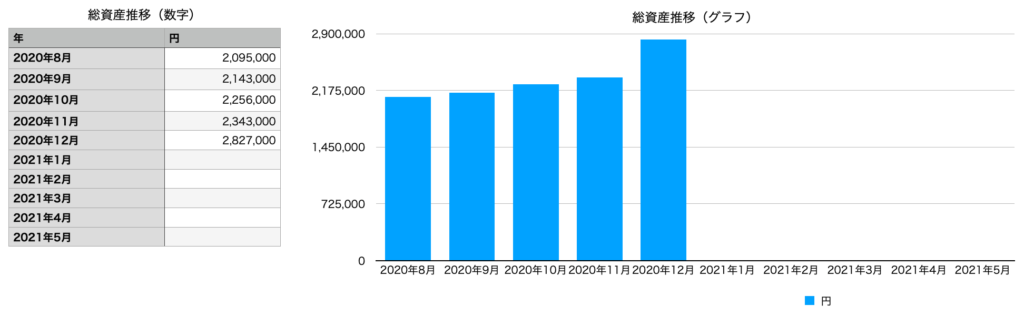

2020年8月~の総資産推移は以下になります(今月は仮想通貨の上昇、冬季賞与により例月に比べ資産が増加しました)。

今後(実績含めて)

2020年8月以降の実績、今後の計画は以下になります。

- 無リスク資産(貯金、預金などリスクの無い安全資産)、リスク資産(投資)の割合調整

無リスク資産とリスク資産の1番良い割合は、年齢、収入、支出により変化する為、一概に言えないですが、よく目にするのは以下の公式です。

公式:現金比率(無リスク資産)=年齢

20代であれば、全資産の20%〜29%あれば良いのでは無いかという事。

ただ、上記でも記載した通り、この公式が全ての方に適切であるとは限らないです。例えば、高収入+持家生活+独身の20代とかであれば、もう少しリスクを抱えても良いのでは無いかという考えがある為です。

私の場合は、あくまで目安ですが、上記の公式通り全資産の20%〜29%を目安に無リスク資産として管理しようと考えております。

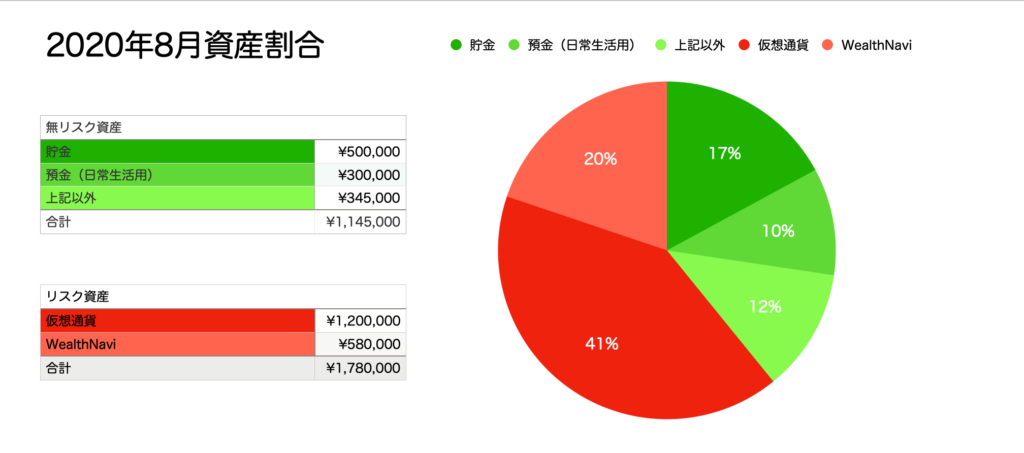

2020年8月時点の資産割合は以下でした。

注意:記載している金額は以下の内容になります。

- 無リスク資産は、保有している金額

- リスク資産は、評価額では無く、投資した金額

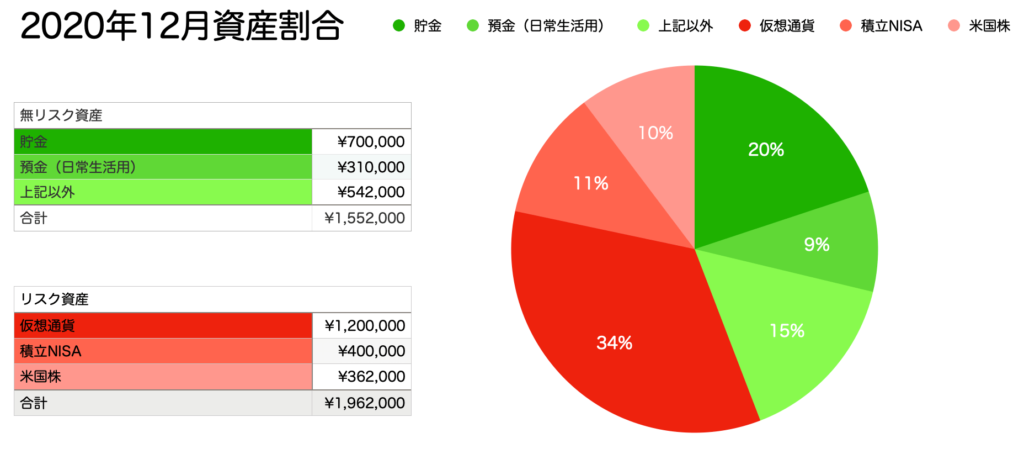

2020年12月時点の資産割合は以下になります。

第1回目(2020年8月)の資産運用実績報告では無リスク資産が、全体の39%を占めておりましたが、

- 積立NISA

- 米国株

上記の投資に資産を回し、第2回目(2020年9月)34%→第3回目(2020年10月)32%→第4回目(2020年11月)22%という推移でした。

今回の第5回目(2020年12月)の資産運用実績報告では、WealthNaviを全額出金した為、44%に膨れましたが、WealthNaviより投資したい米国株がありますので、特に気にしておりません。

- 仮想通貨は塩漬け

現在、XRPを9,700XRP保有しておりますが、余裕資金が生まれれば、XRPを買い増しします。

- 積立NISAの開始

2020年9月より積立開始しております。積立銘柄は楽天証券でeMAXISSlim米国株式(S&P500)です。年間上限限度額(約400,000円)を積立します。

- 米国株式(主に増配&高配当株)への投資

2020年9月より米国個別株への投資を開始しております。

米国株への投資は第1回目の資産運用実績公開記事でも記載しておりますが、より詳細に計画する為に記載した記事は以下になります。

- キャピタルゲイン投資の開始

前回の10月資産運用実績公開記事で、以下の記載をしました。

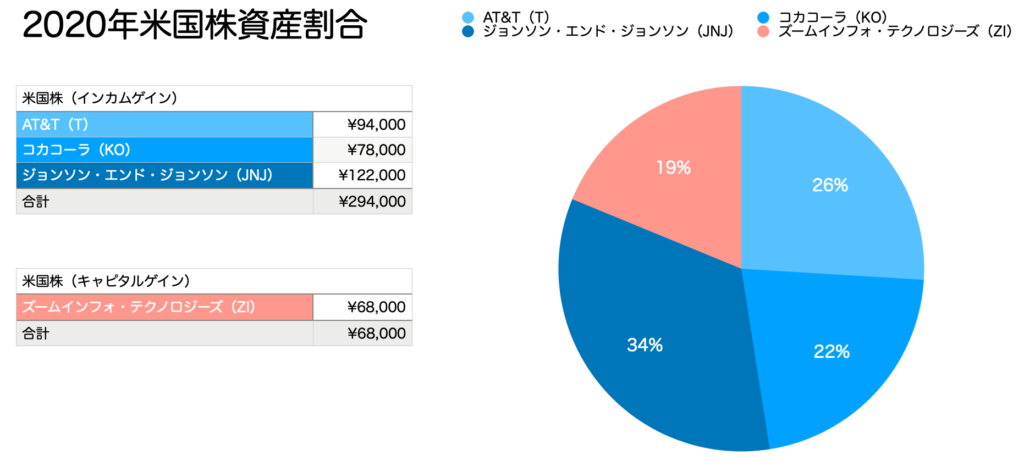

現在、米国株にて配当金を目的としたインカムゲイン投資を続けておりますが、今後は並行して取引売買での利益を目的としたキャピタルゲイン投資を始める予定です。

インカムゲイン投資と比べて難易度も上がる為、勉強中ではありますが、まずは先駆けとしてZIを購入しております。

インカムゲイン、キャピタルゲイン合わせての米国株ポートフォリオは以下になります。

余談

当記事で記載している投資関係の内容は、収入より固定費(家賃、食費等)を引いた余剰資金を投資に回す事が前提です。

その為、余剰資金を増やす努力を忘れない事が大切になります。

余剰資金を増やす為に必要な事は以下になります。

- 収入の増加

- 固定費削減(節約)

私の場合、節約はストレスになる為、無駄使いはしない様にしようぐらいの軽い感覚で過ごしている為、収入の増加は人一倍頑張る必要があります。

現在、年収で約4,000,000円程です。サラリーマンとしての市場価値を上げる事(収入増加)、副業での収入増加も今後の課題として日々努力を続けます。

.png)